Wir kommen nun zur nächsten Lektion: die Bewertung einer Aktie und des Unternehmens dahinter. Auch in diesem Part meines umfangreichen Guides handelt es sich um keine Anlageberatung, und ich werde hier ausschließlich auf meine persönlichen Kriterien eingehen, die ich beim Kauf einer Aktie berücksichtige.

Jeder Mensch kann eine Aktie kaufen, doch es ist wichtig, die richtige Aktie zum richtigen Preis zu kaufen. Und selbst wenn ein Unternehmen stark fällt, ist es deshalb nicht unbedingt günstig. Zu diesem Trugschluss kommen viele, vor allem unerfahrene Anleger.

Und selbst wenn man eine Aktie ausgiebig analysiert und alle Zahlen für das Unternehmen sprechen, ist das noch lange keine Garantie für ein erfolgreiches Investment. Ich bin trotzdem der Meinung, dass man durch eine Analyse und das Beachten einiger Kennzahlen seinen Misserfolg deutlich verringern kann.

Welche Methoden es für eine Aktienanalyse gibt, welche Vor- und Nachteile diese haben und welche anderen Faktoren man beim Kaufen von Aktien berücksichtigen sollte, werden euch hier hoffentlich ein wenig mehr erläutert.

Es sollte euer eigener Anspruch sein, dass ihr euch selbst eigene Gedanken macht und eigene Systeme zur Bewertung von Aktien entwickelt. Ihr selbst solltet Entscheidungen treffen und auch durch Verluste anfangen, nach und nach zu lernen.

Das bedeutet also, dass ihr klein anfangen und nur Geld anlegen solltet, das ihr bereit seid, ggf. zu verlieren. Bevor wir zum Thema des Beitrags kommen, schaut euch die anderen beiden Sektionen zur Anlagestrategie und dazu, wie man eine Aktie kauft, an.

Das Geschäftsmodell

Star-Investor und einer der reichsten Menschen der Welt, Warren Buffett, sagte einst, dass er nur in Unternehmen investiert, die er vollständig versteht. Und genau das habe ich übernommen.

Ich bin ein Fan von Unternehmen, deren Produkte ich selbst nutze und deren Geschäftsmodell ich verstehe. Aus diesem Grund investiere ich auch sehr gerne in Aktien wie MC Donalds, Pepsi, Microsoft oder Meta.

Ich habe mich schon sehr oft gegen ein Investment entschieden, weil ich die Branche, in der sich das Unternehmen bewegt, nicht gut genug kenne – obwohl das Zahlenwerk und die Prognosen des Unternehmens sehr gut waren.

Ich habe ja bereits erklärt, dass ich meistens auf Aktien stoße, weil ich bestimmte Produkte des Unternehmens konsumiere. So, und nicht anders war es bei Activision Blizzard.

Als ich mich langsam mit dem Thema befasste und wusste, dass eine ISIN darauf schließen lässt, dass das Unternehmen an der Börse ist, erkannte ich direkt durch den Wikipedia-Eintrag von Blizzard, dass ich eben dort Geld investieren kann.

Doch natürlich sollte das Geschäftsmodell nicht allein dafür sorgen, dass ihr in ein Unternehmen investiert. Denn nur, weil ihr Pilot bei der Lufthansa seid und euch mit Luftfahrt auskennt, ist dieses Investment nicht unbedingt gut.

Man darf auf keinen Fall zu emotional an ein Investment herangehen, und es ist nicht unüblich, dass hinter guten Produkten schlecht geführte Unternehmen stecken.

Das Management

Auch das Management ist für eine Aktienanalyse wichtig. Manager von Unternehmen haben nicht immer den besten Ruf, und genau das sollten auch die Aktionäre eines Unternehmens berücksichtigen.

Ich persönlich finde es immer wichtig, wenn ein CEO selbst im Unternehmen investiert ist, weil er dadurch ein eigenes Interesse daran hat, das Unternehmen effektiv zu führen.

Ein Manager, der im Gegenzug übermäßig viel verdient, während das Unternehmen jedoch verhältnismäßig wenig Gewinn erzielt, ist in meinen Augen eine Red Flag!

Jeder Cent, den der CEO mehr verdient, steht dem Unternehmen weniger zur Verfügung – sei es für Wachstum, Dividendenzahlungen oder Aktienrückkäufe.

Natürlich darf ein CEO auch viel verdienen, wenn er das Unternehmen entsprechend nach vorne bringt. Viele Geschäftsführer koppeln ihr eigenes Gehalt beispielsweise an den Erfolg des Unternehmens – für mich ein wichtiger Aspekt in meiner Analyse.

Das Board of Directors, Shareholders oder Anteilseigner eines Unternehmens kann man mit einfacher Recherche herausfinden, indem man beispielsweise auf die Investor-Relations-Seite des Unternehmens geht und dort in die Berichte schaut.

Die Verschuldung und das Eigenkapital

Ein weiterer Punkt, der in meine Aktienanalyse einfließt, ist der Schuldenstand des Unternehmens. Hierbei ist zu beachten, wie hoch das Eigenkapital bzw. die Eigenkapitalquote im Verhältnis zu den gesamten Verbindlichkeiten bzw. der Fremdkapitalquote ist.

Hat das Unternehmen ein höheres Eigenkapital als Fremdkapital, bedeutet das, dass es die Schulden jederzeit zurückzahlen kann. Es ist also quasi schuldenfrei (obwohl es Schulden besitzt, kann es diese jederzeit zurückzahlen).

Auch ist es wichtig zu berücksichtigen, ob das Unternehmen weitere Schulden aufnimmt. Wenn das Eigenkapital parallel zu Neuschulden ebenfalls wächst und die Schulden prozentual gering im Verhältnis zum Eigenkapital bleiben, ist alles in Ordnung.

Wenn jedoch die Schulden schneller wachsen als das Eigenkapital, könnte das durchaus ein Problem sein. Ein weiteres großes Problem entsteht, wenn der Umsatz stagniert und die Gewinne gar rückläufig sind, während gleichzeitig über die Jahre mehr und mehr Schulden aufgebaut werden.

Kurz gesagt, investiere ich in Unternehmen, die keine Schulden besitzen und eine gesunde Bilanz vorweisen. Grundsätzlich muss man hierbei bedenken, dass Schulden nicht unbedingt schlecht sind.

Jedes Unternehmen, das wachsen möchte, nimmt Schulden auf und wird diese ggf. auch über mehrere Jahre erhöhen. Es gibt aber auch Unternehmen, die es schaffen zu wachsen, Gewinne zu steigern und dabei keine Schulden aufnehmen müssen.

Warum sind Schulden problematisch? Solange die Zinsen niedrig sind, sind Schulden erst einmal nicht schlecht. Sollten die Zinsen jedoch steigen – wie zu Zeiten von Corona oder während des Russland-Ukraine-Kriegs – muss das Unternehmen für diese Schulden sehr viel Geld bezahlen, das es möglicherweise nicht selbst erwirtschaftet.

Sollte das Unternehmen es nicht schaffen, seine Profitabilität zu erhöhen – weil es zum Beispiel das Geld statt in das eigene Wachstum in die Rückzahlung seiner Schulden stecken muss – droht die Zahlungsunfähigkeit.

Nur weil ein Unternehmen hoch verschuldet ist, ist das nicht grundsätzlich schlecht. Viele innovative Unternehmen, die erst in einigen Jahren profitabel werden, haben das Problem einer hohen Verschuldung.

Wenn man in solche Unternehmen investiert, geht man grundsätzlich ein höheres Risiko ein, was sich im Gegenzug aber auch durchaus rentieren kann. Ich selbst erachte jedoch eine gesunde Bilanz als das bessere Investment.

Aktienrückkäufe und Verwässerung

So wie jede Person Aktien von Unternehmen kaufen kann, kann auch das Unternehmen selbst Aktien von sich zurückkaufen. Das ist in zweierlei Hinsicht äußerst positiv für uns Anleger.

Erstens kann sich das Unternehmen vor feindlichen Übernahmen schützen – also vor Unternehmen, die mit einem Schlag so viele Aktien kaufen, dass sie eine Mehrheit am Unternehmen erlangen.

Auf der anderen Seite ist es für uns Investoren vorteilhaft, da die im Umlauf befindlichen Aktien des Unternehmens weniger werden und dadurch die Aktien, die wir bereits halten, automatisch an Wert gewinnen.

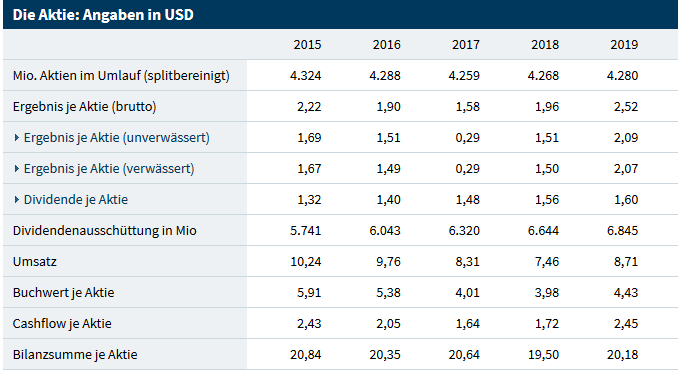

Denn es ist wie immer in der Marktwirtschaft: Je größer der Mangel an einem Produkt ist, desto mehr wird es wert. Ob ein Unternehmen Aktien zurückkauft, kann man daran ablesen, wie viele Aktien im Umlauf sind.

Natürlich gibt es auch die gegenteilige Option: Ein Unternehmen, das mehr Aktien ausgibt, weil es mehr Geld braucht und mit dem aktuellen Kapital aus Anlegern nicht zurechtkommt.

Da dadurch mehr Aktien im Umlauf sind, verlieren eure bestehenden Aktien an Wert. Das ist also kein gutes Zeichen! Wie viele Aktien eines Unternehmens im Umlauf sind, könnt ihr beispielsweise auf Seiten wie Ariva nachsehen!

Risikofaktoren

Man muss das Geschäftsmodell eines Unternehmens verstehen, ebenso aber auch die dazugehörigen Risiken. Man sollte sich genau vor Augen führen und auch Recherchen anstellen, welche Risiken das Unternehmen oder möglicherweise sogar die gesamte Branche, in der sich das Unternehmen bewegt, birgt.

Wie schnell kann das Unternehmen Konkurrenz bekommen? Gibt es diese vielleicht bereits? Welche politischen Entscheidungen oder Branchentrends können dem Unternehmen schaden?

Anhand von Beispielen wie Coca-Cola, Pepsi oder McDonald’s könnte zum Beispiel ein Gesundheitstrend den Unternehmen schaden. Wenn die Menschen plötzlich keine Cola und kein Fast Food mehr konsumieren, könnte das negative Auswirkungen haben – oder das Unternehmen sogar stärken, falls es neue, gesündere Produkte anbieten kann.

Oder kommt vielleicht ein Konkurrent und verdrängt die Platzhirsche vom Thron? Wer hätte zum Beispiel gedacht, dass eine Corona-Krise dazu führt, dass Netflix keine Serien mehr produzieren kann, Disney seine Freizeitparks schließen muss oder die Gewinne und das China-Geschäft von Nike einbrechen?

Bei meiner Aktienanalyse zu CD Projekt habe ich mich an einem Steemit-Artikel orientiert. Hier wird auf Risiken eingegangen, an die man selbst nach längerer Überlegung kaum denkt. Risiken durch politische, ökologische, soziale und technologische Einflüsse können einem Unternehmen erheblich schaden.

Die PESTEL-Methode eignet sich optimal, um die Risiken eines Unternehmens zu durchleuchten. Fakt ist: Jedes Unternehmen hat Risiken. Man muss nur in Verhältnissen denken und versuchen, anhand von Zahlen und Nachforschungen herauszufinden, wie wahrscheinlich es ist, dass diese Risiken eintreten.

Hat ein Unternehmen beispielsweise viele Schulden, die Zinsen steigen und das Unternehmen hat parallel dazu keinen positiven Cashflow, ist die Wahrscheinlichkeit, dass es pleitegeht, relativ hoch.

Tools und Webseiten für Analysen

Ständig rede ich davon, dass man auf die Bilanzen eines Unternehmens achten sollte, doch wo genau findet man solche Informationen?

Dafür möchte ich euch gerne ein paar Seiten ans Herz legen, auf die ich persönlich am meisten vertraue. Bei meinen Analysen ist es mir wichtig, möglichst viele verschiedene Meinungen einzuholen. Die Reihenfolge hat natürlich keine Bedeutung.

Die erste Seite, die ich empfehle, ist boerse.de. Hier gibt man einfach das Unternehmen, das man analysieren möchte, in die Suche ein, geht unter „Tool-Übersicht“ in der Zeile „Fundamental“ auf „Kennzahlen“.

Hier sieht man wunderbar die Kennzahlen zu den Schulden, dem Eigenkapital, den im Umlauf befindlichen Aktien, dem verwässerten Gewinn je Aktie und sogar den Gewinn je Mitarbeiter, der ebenfalls einiges über die Profitabilität eines Unternehmens aussagt.

Die zweite Seite, die man aber nicht zu ernst nehmen sollte, ist das Analyse-Tool von Traderfox. Ich finde einige Punkte, nach denen dieses Tool Unternehmen bewertet, ein wenig kurios.

Zum Beispiel vergibt das Tool Punkte für die Volatilität – also dafür, wie stark der Kurs schwankt –, was in meinen Augen wenig Sinn ergibt. Trotzdem kann es sinnvoll sein, sich auch hier mal ein Unternehmen anzuschauen und sich die Daten dazu vor Augen zu führen.

Die nächste Seite, die ich für meine Analysen nutze, ist simplywall.st. Diese Plattform empfinde ich als eine der besten, wenn es um wirklich fundamentale Analysen geht.

Zwar kostet die Seite eine monatliche Gebühr, als Free-User kann man aber immerhin im Monat fünf verschiedene Unternehmen analysieren.

Hier erfährt man unter anderem, wie stark ein Unternehmen über- oder unterbewertet ist, wer die Konkurrenten sind und wie das Gewinnwachstum aussieht. Das einzige Manko – das mich persönlich nicht stört – ist, dass die Seite komplett auf Englisch ist.

Wer wirklich fortgeschrittene Analysen durchführen möchte, dem empfehle ich den Aktienfinder. Vor allem aber die Videos von Torsten Tiedt, dem Entwickler dieses großartigen Tools, möchte ich besonders hervorheben.

Auch der Aktienfinder kostet Geld, lohnt sich aber auf jeden Fall, wenn man sich bereits sehr gut mit fundamentalen Analysen auskennt!

Andere notable Mentions sind MSN Finance, Google Finance und Finviz die zwar nur einen sehr oberflächlichen Blick auf ein Unternehmen bieten, aber dafür sehr übersichtlich sind um sich die groben Daten zu ziehen, die – zumindest in meinen Fall – meistens schon für ein Investment ausreichen.